In molti si stanno chiedendo in che modo procedere all’invio della comunicazione sbagliata del superbonus ed entro quanto questo deve essere fatto.

Ecco di seguito la risposta a tutte quelle domande che in molti si pongono.

Da quando sarà possibile procedere alla correzione

Entro e non oltre la data del 30 novembre, l’Agenzia delle Entrate darà la possibilità di effettuare la modifica nel momento in cui ci si trovi di fronte ad un un errore per quanto riguarda la scelta tra cessione del credito o sconto in fattura. Un qualcosa che prevede una sanzione di €250.

Coloro che stanno approfittando del superbonus 110% e di tutti gli altri bonus edilizi, avrebbero già dovuto mettere a conoscenza il fisco del fatto se scegliere la cessione del credito oppure una sconto in fattura.

Nel momento in cui l’invio di questi documenti non è stato ancora effettuato, oppure se sono stati commessi degli errori nella compilazione, l’Agenzia delle Entrate ha dato l’avvio per effettuare le varie procedure di correzione, la cosiddetta remissione in bonis.

Per poter procedere si potrà effettuare tale correzione entro e non oltre la data del 30 novembre 2022 pagando però una sanzione di 250 euro.

In cosa consiste la remissione in bonis

Attraverso la risoluzione pubblicata l’11 ottobre, la 58/E, l’agenzia ha voluto quindi disciplinare la procedura per la remissione in bonis così da poter sistemare il tutto nel momento in cui insorgono alcune problematiche.

In particolar modo si avrà la possibilità di inoltrare, all’Agenzia delle Entrate, la comunicazione tra cessione del credito e sconto in fattura, anche se si tratta di un qualcosa che doveva essere inviato entro il 29 aprile.

Coloro che invece possiedono partita IVA avranno tempo fino al 17 ottobre. Potranno essere corretti anche altri errori oppure omissioni molto importanti.

Stiamo parlando di voci che vanno ad incidere su componenti molto importanti del credito che è stato ceduto. In casi del genere è molto importante che ci sia prima il rifiuto del credito da parte del fornitore o del cessionario.

Possibilità di correggere degli errori

Attraverso questa comunicazione, l’Agenzia delle Entrate fa sapere che ci sarà anche la possibilità di eliminare tutti quegli eventuali errori anche nel momento in cui il credito è stato accettato dal fornitore oppure dal cessionario.

Sarà necessario inviare una PEC all’Agenzia delle Entrate in cui è presente l’istanza di annullamento dell’accettazione del credito in questione, che però ancora non è stata inserita nella compensazione del F24.

In che modo pagare la sanzione

Chi procederà ad inviare la domanda in questione sarà costretto a pagare una sanzione di €250.

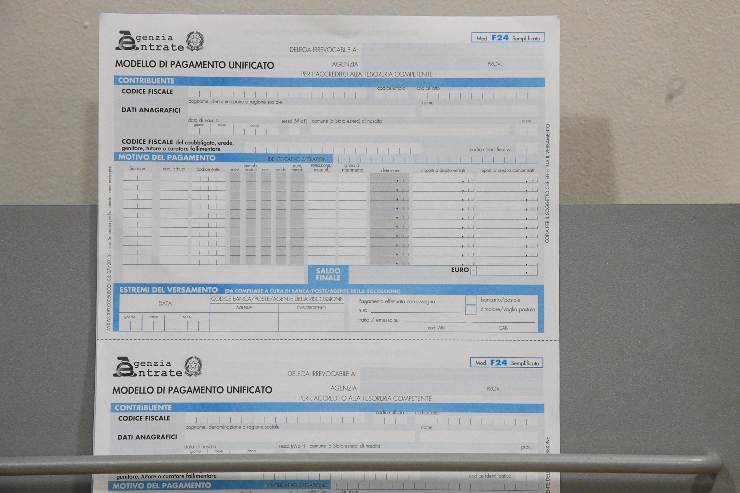

Sarà necessario effettuare il tutto attraverso il modello F24 Elide in cui si andrà ad indicare il codice tributo 8144, conosciuto molto più precisamente con il nome di “Sanzione di cui all’art. 11, comma 1, d.lgs. n. 471/1997, dovuta ai sensi dell’articolo 2, comma 1, del d.l. n. 16/2012 – REMISSIONE IN BONIS”

All’interno di questo modulo sarà necessario indicare il codice fiscale del fornitore o del primo cessionario che ha provveduto ad effettuare lo sconto in fattura indicandolo con il codice 10.

Inoltre, sempre facendo riferimento alla corretta compilazione, l’Agenzia delle Entrate fa sapere che all’interno della sezione contribuente e nei campi denominati codice fiscale e dati anagrafici saranno inseriti i dati di colui che ha richiesto lo sconto in fattura o la detrazione.

Cosa accade in caso di lavori iniziati

Nel momento in cui i lavori sono già iniziati all’interno delle zone comuni condominiali, è necessario indicare i dati anagrafici e il codice fiscale del condominio oppure, in assenza di tali dati, le caratteristiche di colui che ha preso in carico la comunicazione.

All’interno del campo “codice fiscale” sarà necessario indicare il codice fiscale del primo fornitore o cessionario che ha acquisito il credito.

Il fisco poi prenderà in considerazione il fatto se tale comunicazione fa riferimento a uno o più cessionario o fornitore andando così ad indicare il codice fiscale di uno di loro.

Inoltre, all’interno della sezione “erario ed altro” e quindi nei campi “tipo” dovrà essere aggiunta alla lettera R mentre nel campo “elementi identificativi” non sarà necessario aggiungere nessun valore.

Nella sezione “codice sicurezza” si dovrà aggiungere il numero 8114 mentre nella voce “anno di riferimento” sarà necessario inserire la data in cui la spesa è stata sostenuta.